食堂增值税发票

企业所得税汇算清缴审核过程中,发现单位在“管理费用-劳务费”里面列支了职工食堂的承包费用,取得了增值税专用发票,进项税额已经抵扣。这里面有两个问题,一是费用类别不正确,应当在“管理费用-职工福费”里面

2024.11.21发票是经济活动中的业务凭证,也是会计核算的原始依据。总体来说,增值税发票分为增值税普通发票和增值税专用发票,那么两者有什么区别和特点呢?接下来让我们一起来探讨一下。

1.发票开票的主体不同

增值税专用发票一般只能由增值税一般纳税人和部分试点小规模纳税人(如住宿业小规模纳税人)领购使用,同时小规模纳税人需要使用的,只能通过当地的税务机关代开;增值税普通发票则可以由从事经营活动并办理了税务登记的各类纳税人领购使用。

2.税款允许抵扣范围不同

增值税专用发票不仅是购销双方收付款的凭证,还可以用作购买方(增值税一般纳税人)扣除增值税的凭证;而增值税普通发票除税法规定的经营项目外都不能抵扣。

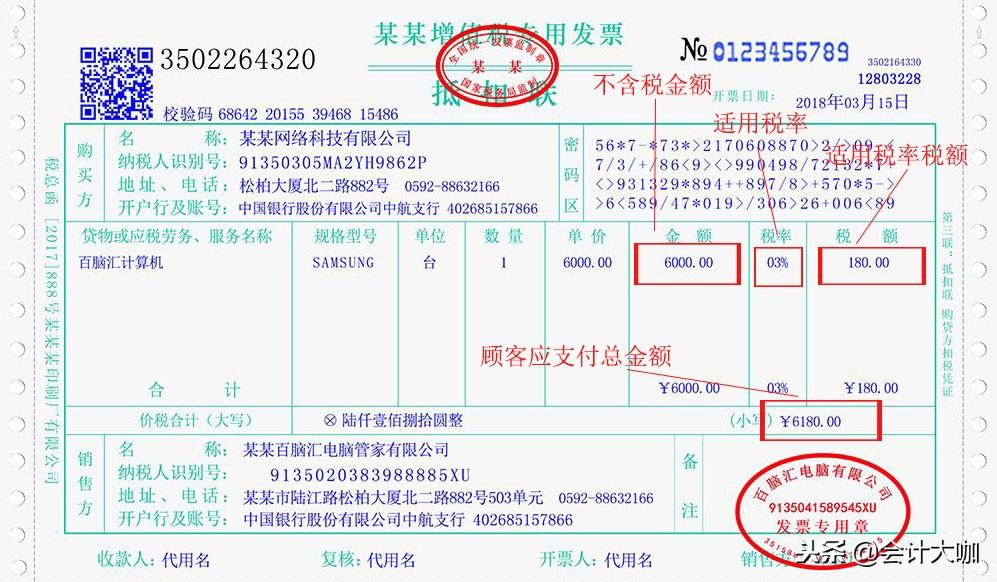

增值税专用发票是增值税一般纳税人销售货物或者提供应税劳务、服务开具的发票,是购方支付增值税额并可按照增值税有关规定作为增值税进项税额参与抵扣的凭证之一。

增值税专用发票分为两种:增值税专用发票(三联)和增值税专用发票(六联)。两种发票前三联的基本联次为:发票联、抵扣联和记账联。

发票联,购买方用来核算采购成本、增值税进项税额的记账凭证;

抵扣联,购买方用来报送主管税务机关认证和留存备查的凭证;

记账联,销售方用来核算销售收入、增值税销项税额的记账凭证。

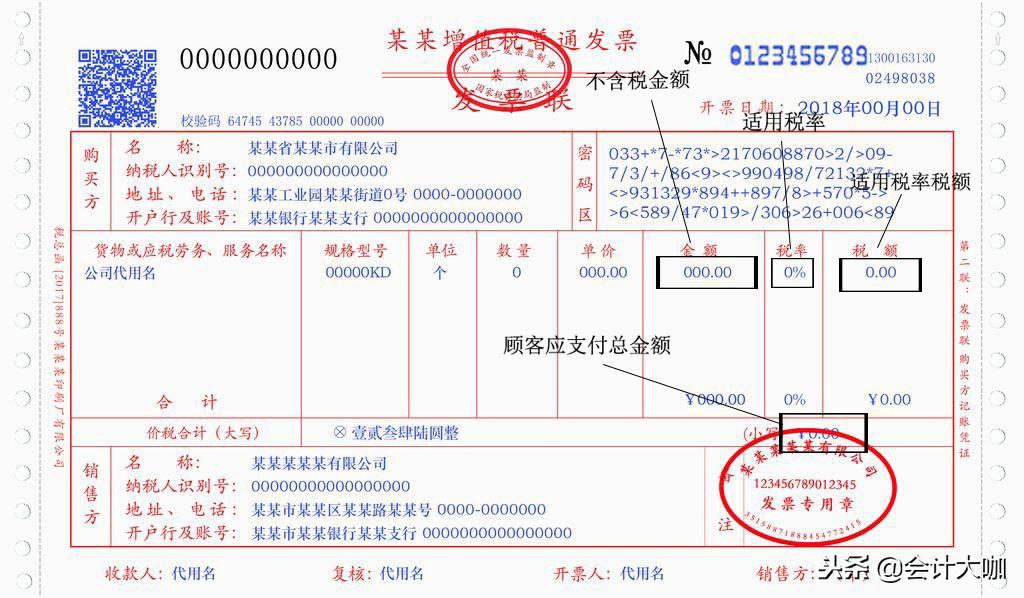

增值税普通发票是增值税纳税人销售货物或者提供应税劳务、服务时,通过增值税税控系统开具的普通发票。增值税普通发票又为分三种:增值税普通发票(平推式)、增值税普通发票(卷式)和增值税电子普通发票。

1、增值税普通发票(平推式)有两种,分为二联票和五联票。各联次的作用如下:

第一联:记账联,用作销货方记账凭证;

第二联:发票联,用作购货方扣税凭证;

第三联至第五联:发票使用单位自行安排使用。

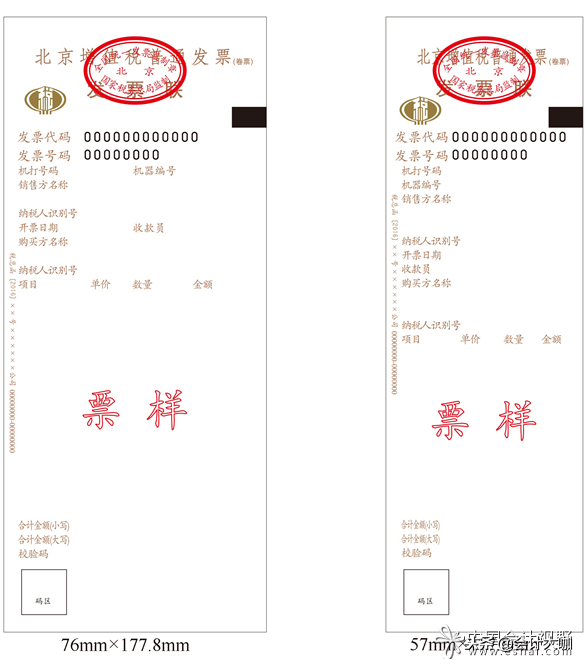

2、增值税普通发票(卷式)为定长发票,长度固定为177.8mm,宽度有76mm、57mm两种。发票基本联次为一联,即“发票联”。发票印制的基本内容包括:发票名称、发票监制章、发票联、发票代码、发票号码、黑标定位符和二维码等。

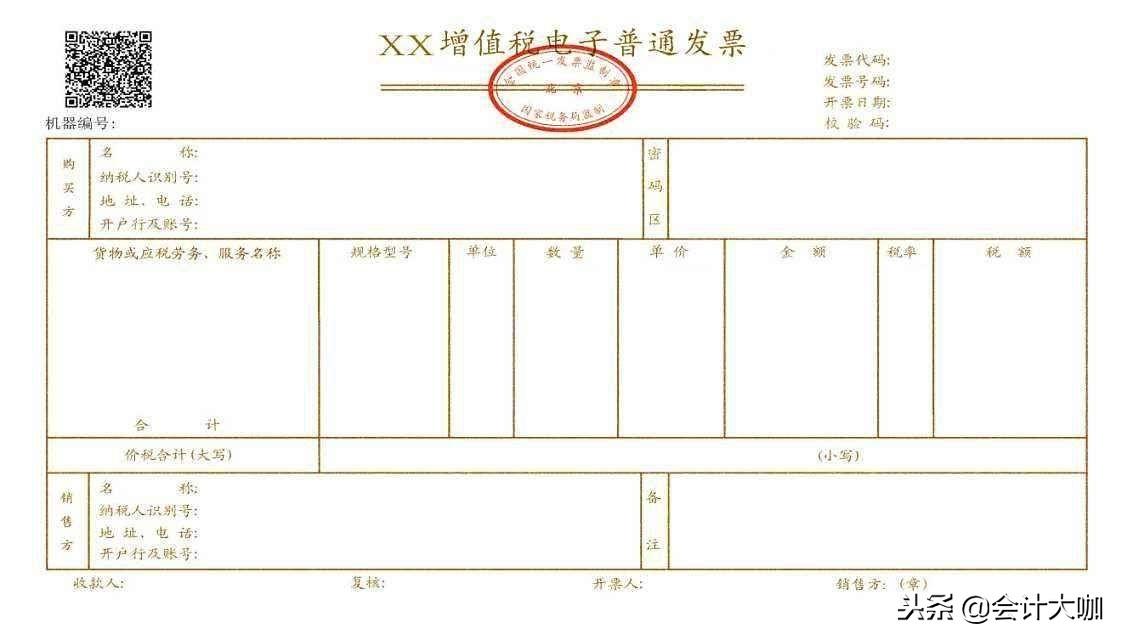

3、增值税电子普通发票,开票方和受票方需要纸质发票的,可以自行打印增值税电子普通发票的版式文件,其法律效力、基本用途、基本使用规定等与税务机关监制的增值税普通发票相同。

学会了理论,会计大咖还是希望大家多多进行实操练习才能加深记忆。

推荐一款非常不错适用于小微企业的在线版财务软件——浪潮云会计,支持开具增值税发票及发票真伪查验及一键自动生成凭证,大家可以直接用来当做财务软件或平时练习使用。

点击了解更多,传送门立即体验↓

企业所得税汇算清缴审核过程中,发现单位在“管理费用-劳务费”里面列支了职工食堂的承包费用,取得了增值税专用发票,进项税额已经抵扣。这里面有两个问题,一是费用类别不正确,应当在“管理费用-职工福费”里面

2024.11.21流6个点和9个点的发票:税率差异下的企业运营考量一、运输发票税率6%和9%的区别主要体现在以下几个方面:1. 适用范围:税率6%适用于一般纳税人,即具有一般纳税人资格的企业,在提供交通运输服务时适用的

2024.11.21单用途卡,是指发卡企业按照国家有关规定发行的,仅限于在本企业、本企业所属集团或者同一品牌特许经营体系内兑付货物或者服务的预付凭证。例如,某商场发行的储值卡,只可以在该商场消费使用。多用途卡,是指发卡机

2024.11.21现将房地产开发企业商品房销售发票开具相关规定整理如下,欢迎大家点评、交流。1.一般纳税人销售自行开发的房地产项目,应自行开具增值税发票。向其他个人销售自行开发的房地产项目,不得开具增值税专用发票。小

2024.11.21增值税专用发票的使用及管理一、专用发票的联次专用发票由基本联次或者基本联次附加其他联次构成,基本联次为三联:记账联(核算销项)、发票联(核算进项)、抵扣联(抵扣进项)。二、专用发票的开票限额最高开票限

2024.11.21